阅读:0

听报道

2021年伊始,特斯拉连续快速上涨,市值突破8000亿美元,马斯克身家随之超越亚马逊的贝索斯,登顶世界首富。

特斯拉2020年的涨幅非常离谱,很快超越了包括丰田、宝马、大众在内的第2名至第10名汽车制造商市值总和,而其汽车销量占比不足1%。

熟悉汽车行业的人都知道,电动汽车的门槛非常低,比内燃机车低很多,所以一下冒出许多新兴电动汽车企业,有不少人靠PPT就融到大笔资金(当然门槛低不意味着没有门槛,其中大部分始于PPT终于PPT)。

特斯拉发展至今已经是非常成熟的企业,而且称得上是电动汽车领域的开拓者和领军人,在电池、动力系统、自动驾驶等等方面有自己突破性的技术成果。但这些技术成果仍然无法构成电动汽车这个低门槛行业的壁垒,所以蔚来拉着江淮就敢对标特斯拉,资本市场也买账。前阵子苹果宣布要做电动车,我们相信,凭苹果实力要做出有竞争力的电动车并不难,只是奇怪苹果未免太谨慎了点,这么晚才宣布造车。

特斯拉市值涨得过于离谱,大家都在问里面有没有泡沫。必须强调,虽然在金融经济领域经常出现“泡沫”这个词,但它没有明确定义。大家在使用“资产泡沫”这个词的时候,实际意思是资产价格之后狠狠下跌。所以人们问有没有泡沫,就是在问会不会大跌。可以肯定的是,大涨之后有大跌,但这是句废话。由经济动力学知道,价格是所有交易者博弈的结果,完全受主观因素支配,不能指望用某个客观理论去测算出高点位置、下跌时间、下跌深度。大家都是搏一搏,场内的对手应该相互尊重,不要觉得做几个加减乘除算几个指标,就能算出特斯拉应有的价位。

当然对特斯拉股价不是完全无话可说、无迹可寻。股市的关键在于讲故事。特斯拉过去一年讲了两个非常成功的故事。一是中国故事。特斯拉在中国建厂,在中国销量强劲增长,去年中国又是抗疫最成功、经济受损最少的经济体,使中国故事本身就有很强说服力和很大想象空间。而特斯拉在中国的成功,又让人产生特斯拉能把类似模式推向全球的遐想。二是自动驾驶的故事,特斯拉讲未来要变身软件公司,大卖自动驾驶模块。

这两个故事的前景并非阳光灿烂一片坦途。中国故事方面,虽然特斯拉在中国的形势喜人,近日国产Model Y上市大降价,销售火爆,但是特斯拉在中国能赚到的钱总是有限的,等到特斯拉中国工厂达产,增长趋于收敛,盈利情况明晰,很难相信最终结果会支持当前市值这么大一个梦想。此外,人们对中国经济的判断过于乐观。软件故事方面,在自动驾驶领域,特斯拉实际上面临着远较电动汽车行业激烈的竞争,除了所有汽车大厂都在自动驾驶领域有所布局外,另有无数互联网企业投入其中,特斯拉一枝独秀的概率很低,一旦有企业走到了前面,难免对特斯拉股价造成冲击。汽车也不是手机,软硬件一体的苹果道路能否在汽车上走通存在相当大疑问。

关于特斯拉的自动驾驶事故的报道一直很多,最近关于操控系统的事故又引起关注,已经有200多起特斯拉异常加速的事故报告,监管部门均认定为驾驶员责任,但已有论文指出可能系能量回收系统缺陷。

总结来说,未来可能对特斯拉股价造成负面冲击的消息非常多,在当前梦幻价位下追高的风险不小。而一旦出现动摇特斯拉两个核心故事的消息,就有机会对其股价大幅下行做出较为明确的判断。

虽然“泡沫”没有明确定义,但《经济动力学》给出了一个有关联的概念,“账面效应”,系资产价格变化引起的盈利错觉。股票这类金融工具本应与债券一样,由相抵消的金融资产与金融负债两部分构成,但人们将股票巧妙地设置为不确定期限不确定金额的金融工具,并单边确认其归属未来的金融资产部分、无视其金融负债部分,从未来的虚空中不断抽取“财富”到当前,达到了无中生有的效果。特斯拉的惊人市值,同样从无节制的未来畅想中诞生,创造出巨大账面效应。

2021年伊始同样快速上涨的还有A股股指,但人们发现股指已与整体盘面严重背离,在大多数个股下跌的情况下,股指却大幅收涨。原因不难找,权重股上涨拉动指数,中小盘股游离指数之外,所以在盘面一片绿的情况下,指数仍可以很好看。

权重股上扬市值上涨,若按市值调整指数权重,则权重股占比进一步增加,构成指数与整体盘面的进一步偏离,这是一种正反馈。股指的这种偏离在美国几大股指早已表现得非常严重,美股2、30支股票就足以决定股指走势。许多人以为金融市场是成熟市场,金融指标都合理,其实这样乱来的地方茫茫多。

人们顺藤摸瓜,在权重股里发现了机构抱团,将这拨行情分化的锅扣在了机构头上。市场上关于机构抱团的看法,有正确的地方,也有认识不足之处。

正确的地方:

1、机构存在抱团行为,机构在某些个股,比如白酒医药行业、龙头个股扎堆。这是完全正确的观察。

2、机构抱团的行为导致个股股价偏离,容易引起市场动荡。

需要补充的几点:

1、机构抱团不是今天才有的情况,可以说,从A股市场引入机构投资者那天起,机构抱团就一直存在。这些年做得比较扎眼的几次,有抱团过创业板,有抱团过中小盘,有抱团过医药,只不过最近换到了大盘龙头股。早年做得比较过分的如华夏基金、中邮基金,甚至自家基金的不同产品扎堆同一股票,给想要捧出名的基金经理抬轿子。

2、A股市场的多数个股确实没有投资价值。A股大多数股票只是讲故事的空壳,大股东的变现工具,经营情况无所谓好坏,总之不会或极少分红给投资者,向市场融资的金额远大于支付给市场的分红,直至最后退市。在这种情况下,有良心的机构投资者选择余地很小,就这么几只股票,自然表现为抱团。

3、机构投资者从来不是股市的稳定因素。恰恰相反,由于代理人效应,机构投资者在波动更为剧烈的市场能获得更高收益,具有更高风险偏好,因而是市场不稳定因素的策源地。所以机构抱团扎堆爆炒个股,完全符合机构投资者属性。

4、在上涨行情中机构的抱团行为可以获得正向激励。抱团机构可以获得更高收益率,吸引更多基金认购,让他们取得更多资金抱团,这是个正反馈过程。与之相对应的,就是不抱团的机构收到惩罚,不买白酒基金净值就是很难看,业绩不佳募资不顺。

5、历史上机构曾抱团中小创,涨得虽然快,流动性不好容易发生踩踏,而且买一点就容易超过规模上限。这次抱团大盘权重,一方面是吸取前几次教训,另一方面现在基金产品集中化,单只基金规模越来越大,要抱团只能找大市值股票。

6、有关机构抱团的一个新现象是,出现类似20多年前涨停板敢死队那样的领军机构,典型如高瓴,用巨量资金、高调宣传通过定增、大宗交易等方式进驻个股,吸引其他羊群机构跟风入场。手法上与当年徐翔等人并无二致。这其实是资本市场基本手法,在一级市场有许多头部机构擅长于此,在共享单车等领域坑到跟风机构一笔又一笔钱。

7、机构抱团表现得像合谋对倒操纵市场,但它实际上是股市的基本运行方式。整体上看,股市上涨与下跌,本就是场内交易者以不同的价格相互倒卖的结果。这点《经济动力学》已经建立了模型详细说明分析过,摘抄相关内容附于文末。该模型也是上涨周期表现为板块轮动的根本原因。

特斯拉股价上涨与机构抱团个股上涨,都是金融资产具有吉芬性质、价格容易走向上涨单行道的具体表现。此类价格上涨没有硬约束,没有所谓“价值回归”,唯一的制衡是随时可能出现的流动性危机。

而当前全球央行践行凯恩斯主义乃至MMT理论,用增发货币应对经济困境,无限印钞,引发流动性超泛滥,唯一制衡因素被拔除,美国三大股指在创新高后继续攀升。本应由流动性危机导致的金融危机没有出现。

金融危机可以用印钞解决,经济危机可以用印钞补贴四处打补丁,但这样做的话,社会危机就不可避免。所以美国变成了现在这个样子。当然不独美国出了问题,今天中文网络上各种打倒资本家的声音,怕只会越叫越响。

附录:节选自《经济动力学》“5.5 对倒交易、股票价格上涨与账面效应” (书第189页)

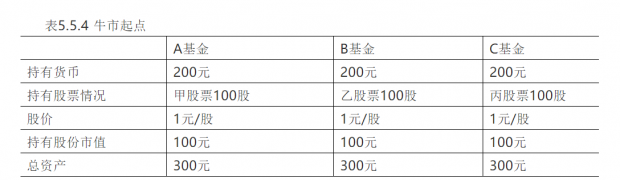

在股市上涨期间,整体股价由多个交易主体在多只股票上的操作决定。我们以三方操作三只股票为例,多方操作多只股票的情况可以类推。有A、B、C三只基金,期初各有200元货币和100股甲、乙、丙股票,总体情况如下:

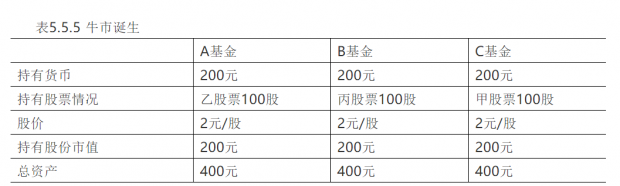

这时,A基金看好乙股票,B基金看好丙股票,C基金看好甲股票,于是各自从相应股票的持有方,以2元的价格买入相应股票,各方200元货币转了一圈又回到各方手中,于是总体情况变为:

于是各方货币情况不变,总资产均有所上升,皆大欢喜。上述操作不违反任何法律法规,类似的过程可以反复进行,股价也可以持续上涨,在此期间,各基金、机构投资者、参与股市的散户好像凭着自己优异的选股眼光都取得了获得了良好的业绩,实际上只是抬高了所有股票的价格而已。现实中的交易当然更为复杂,但是从股市整体来看,股票价格上涨无非是因为这些交易个体间以更高的价格把股票买来卖去。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号